与所有白日梦一样,承诺“增长”且“保本”的投资策略往往是虚假的骗局,可形形色色的销售却做出这一大胆承诺,兜售着注定让人失望的产品。理智的投资者明白,合理预期是成功投资的第一步。增长与真正的保本是无法共存的;然而,追求增长的潜在结果,很可能是你最终能二者兼顾。

考虑到最近一段时间全球经济逐渐趋缓、地缘政治愈发动荡,“保本”二字听上去有很强的吸引力,甚至是审慎的。但实际上,真正适合保本策略的投资者可能远比我们想象的要少。为什么?

首先,字面意义上的“保本”,意味着你的投资组合不会发生价值下跌的情形,即消除掉潜在的下行波动。对很多人来说,摆脱那些令人反胃的大起大落是求之不得的买卖!但他们忘了,波动并不一定是坏事,上涨1%与下跌1%具有同样的波动性。

关键在于:你要把它视为朋友,而不是敌人。以股票为例,正因为波动上涨的情形通常多于波动下跌,长期来看它才呈现出一条上升的曲线。去掉“跌”,“涨”也就消失了。

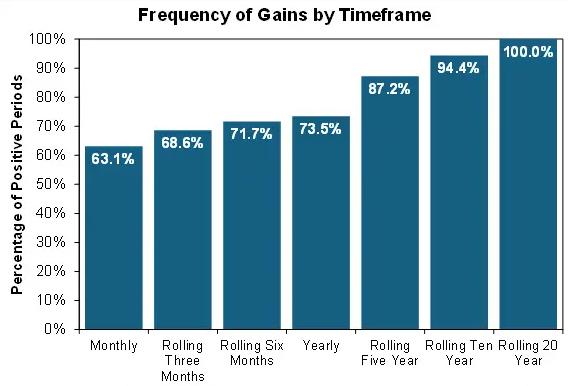

有人曾对美股历史数据做了回溯,消除波动意味着你将错过美股63.1%的上涨月份(以及1925-2023年73.5%的上涨年份)。事实上,字面意义上的“保本”仅限于投资那些超低回报的现金或类现金工具,而要实现增长,波动(短期浮亏的可能)是你必须接受的现实。

国债提供了优于现金的长期回报,但它也并不能消除波动。2022年美国国债如股票一般的价格暴跌就证明了这一点。由于债券价格与其收益率呈机械的反向运动,长期利率上升会压低债券的市场价值。

再看通货膨胀。美国长期年平均通胀率约为3.5%,目前为2.6%(过去一年大幅下行的情况下);10年期和30年期国债收益率目前分别在4.4%和4.6%附近(近期明显上行的情况下)。如果现在将资金锁定10年或30年,或许你能小幅跑赢通胀。但即便如此,一旦未来通胀率达到或超过历史平均水平,你便很容易再次成为输家。这是债券持有者易被忽视的风险。

投资者需要意识到的是,即使是想获得温和的增长,你也需要承受波动。这与“保本”的概念正相反。别忘了,剔除潜在的下行波动,也就剔除了潜在的上行潜力。从来如此。

因此,将绝对保本和绝对增长作为同一个目标,本身是不可行的。如果有人不这么说,那他就错了。也许他愚蠢地相信了这一点,也许他在兜售被过度美化的产品—例如保本收益的万能险或其他类似产品。最糟糕的是,也许他是个兜售“只涨不跌”产品的骗子,正如“庞氏骗局”的伯纳德麦道夫(Bernie Madoff)。

真正的资本增长需要承受短期波动,毫无例外。如果你无法承受任何波动,那么你需要降低你的预期回报,而不是去找更“可靠”的产品。这可能意味着你要重新思考你的财富目标、储蓄率以及未来的支出水平。

好消息是,虽然保本和增长无法作为一个联合目标而共存,但追求资本长期增值的结果,很可能是你最终也能保住资本。

图1清晰地反映了这一事实:1925年到2023年间,标普500指数在94个5年滚动的期间里,有82个实现了上涨;在89个10年滚动的期间里,有84个是上涨的;在任何一个20年滚动的期间里,标普500指数从未出现过负增长(绝对“保本”!),平均回报达806%。

图1:标普500指数在任何一个20年期间内从未出现过负增长

虽然过去不能保证未来,但它能帮我们设定合理的预期。只要人类仍受到利润驱动,只要我们仍然身处在一个准资本主义的世界,股票就理应能带来可观的长期回报。

因此,尽管会面临一些剧烈的负向波动,一个足够分散的权益投资组合大概率能帮你在未来几十年内实现远超通胀的增长。回过头看,你似乎就做到了在实现增长的同时保住了资本。但这一切都源于对增长的追求。

现金收益率下行不应困扰长期投资者

过去一年,不少储蓄者对海外5%以上的现金收益率(储蓄账户、大额存单和货币市场基金等)趋之若鹜,然而好景不长,美联储年内已降息两次,不少人开始为即将来临的收益率下行感到焦虑。在我看来,长期投资者大可不必为现金收益率的回落感到沮丧。除了应急资金和近期开支以外,无论过去还是未来,持有现金都只应是一种过渡,而不是好的投资选择,因为它从未提供比通胀高出很多的回报。

当然,储备一定现金是明智的。紧急状况总会发生,保留大约6个月必要支出的等额现金是一条很好的经验法则。现金的多少因人而异,但基本的原则是:你需要持有足够的现金来支付重大的意外支出,例如房屋维修、医疗开支或突然失业。这样才能避免你在市场低迷时被迫出售你的投资资产。同样的道理也适用于重大的预期支出。例如,如果你预计在近期买房买车,或有类似的大额支出,你需要存下相应的现金。但抛开这些例外情况不谈,长远来看,现金对你的投资组合是种拖累。

需要承认,与2010年代相比,现金在过去两年的拖累作用有所减弱,3个月美国国债利率(短期利率的代表,大致反映了现金的收益)在2023年升至5%以上(去年10月触及5.5%),目前为4.6%。与2009-2015年和2020-2021年接近0%的利率相比,目前的利率水平的确算不上寒碜。

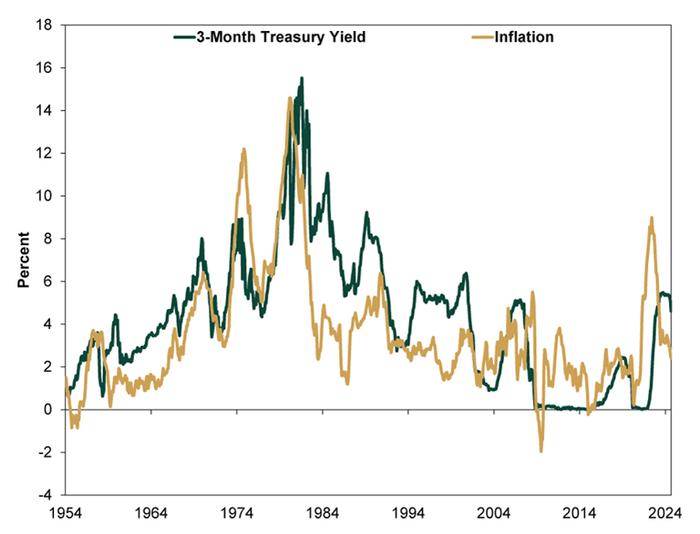

不过,“高收益避风港”一直都是不切实际的幻想,因为它们不会长久。如前文所述,它们只是白日梦。图2和图3说明了原因。随着时间的推移,短期收益率通常会和通货膨胀率相匹配。这是因为,现金及类现金证券(如短期国债)的参与者主要关注的是保持购买力,即“保本”。为了弥补通胀造成的购买力损失,贷款人通常要求借款人支付利息,以此避免在还款时购买力被侵蚀。对于短期(1年或更短)借贷而言,这在很大程度上取决于当时的通货膨胀率。

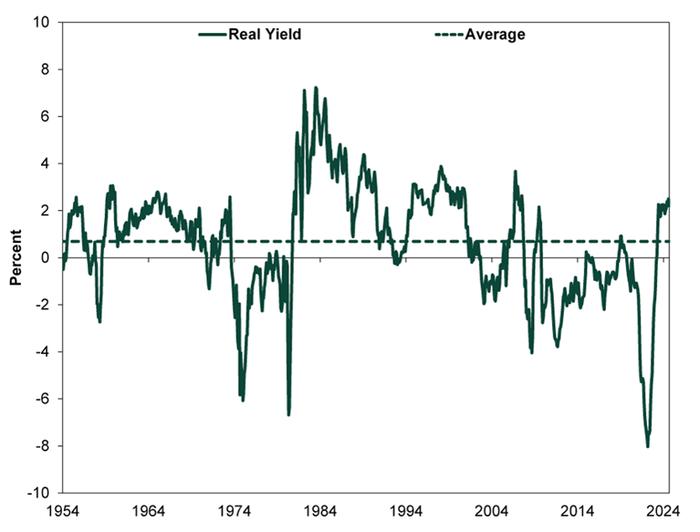

可以看到,短期收益率和通胀率在多数时候是重叠并同步变动的(图2),收益率很少会在较长的时间里远高(或远低)于通货膨胀率。1954年以来,3个月实际收益率(国债利率减去通货膨胀率)平均为0.7%(图3)。贷款人在不清楚未来3个月物价会如何波动的情况下,承担了额外的风险,因而享受到比通胀率略高的溢价。溢价总比折价好,但长远来看,你最好把这种溢价作为你投资的“前菜”而非“主菜”,因为想以此跑赢通胀是非常困难的。

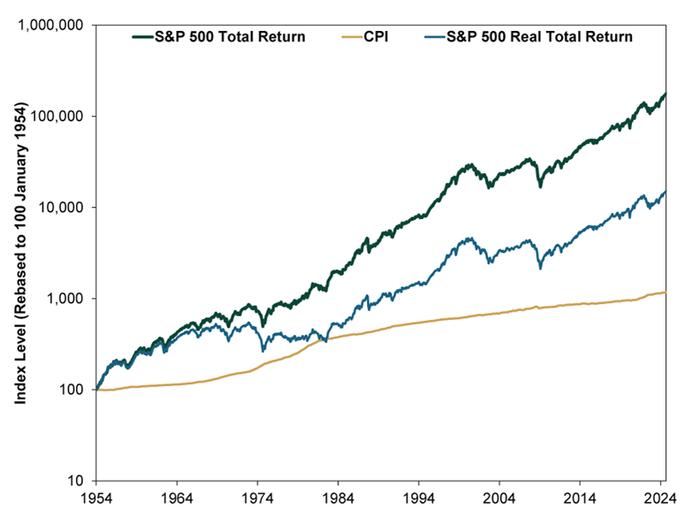

图4:长期而言,现金无法超过通胀多少,但股票可以

对比来看,为追求增长而进行的投资能获得怎样的回报?在相同的时间跨度内,股票的平均年化收益率超过通货膨胀率7.4个百分点(图4)。换言之,11%左右的股票年化收益率,远远超过了3.5%的历史平均通货膨胀率和4.2%的现金年化收益率。债券也是如此,只是超出通胀的幅度通常比股票要更小一点。

因此,虽然股票的短期回报是不可知的,但正因为这种“风险”,其长期回报要高得多,使其成为更加“安全”的抗通胀选择。与此同时,现金收益率可能会让你在短期内领先通胀一丁点,但长期却无法跑赢通胀太多。

对于大多数普通人来说,如果你的投资目标是为退休(无论你如何定义退休)做准备,那么持有现金就应该是你的权宜之计,而不是主要策略。过于依赖现金收益将增加你无法实现目标的风险。